あなたは、ご自身の「ライフプラン」を立てているでしょうか。

「ライフプラン」とは、あなたとあなたの家族の人生の計画表のようなものです。

例えば、

- どんな職業に就くのか(就職)

- いつ結婚するのか(結婚)

- 子供は何人欲しいのか、どのような教育を受けさせるのか(出産・子育て)

- 住む家はどうするのか(住宅)

- 転職はしたほうがよいのか(仕事)

- 老後はどこでどのように過ごすのか(老後)

- 自分の遺産はどのように分配するのか(相続)

この人生の計画表を時間の流れと共に描くことを「ライフプランニング」と言います。

一方で、現代社会では「生活」と「お金」が切っても切り離せない世の中になってきており、

人生プランを設計するうえで「お金」についての計画も同時に立てていく必要があります。

上記の例を「お金」の面から見ていくと

- どんな職業に就くのか(どれくらい働いてお金を稼ぐのか)

- いつ結婚するのか(結婚費用はどれくらいかかるのか)

- 子供は何人欲しいのか、どのような教育を受けさせるのか

(出産や子育てにどの程度費用がかかるのか) - 住む家はどうするのか(住宅資金はどう考えたら良いのか)

- 転職はしたほうがよいのか(キャリアアップによって収入が変化するのか)

- 老後はどこでどのように過ごすのか(老後の必要資金はどの程度なのか)

- 自分の遺産はどのように分配するのか(相続時には資産をどうしたらよいのか)

と読み替えることができます。

「ライフプラン」と「お金」は一対になっていて、

同時に考えなくてはせっかくプランニングをしても

実現性の低いものになってしまいます。

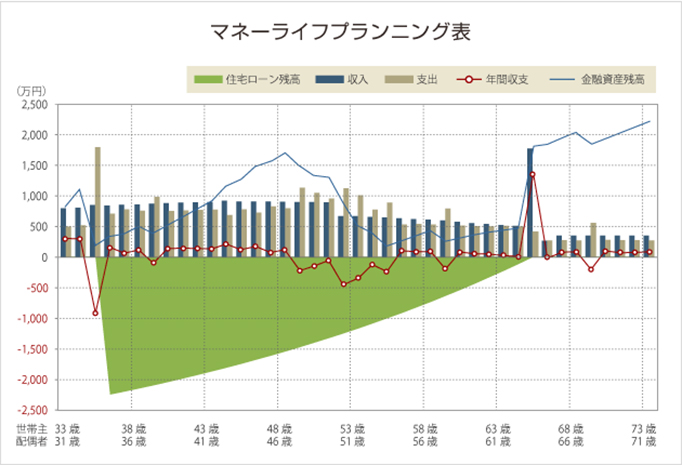

この「ライフプラン」と「お金」の計画表を同時に作成し、

「人生」と「お金」の2つの計画を作成する作業が

「マネーライフプランニング」です。

私たちは「マネーライフプランニング」の作業を通じて、

初めてあなたの夢や目標をかなえることができるようになると考えています。

一方で、考える順番としては、以下をおすすめします。

- ライフ(人生)プランを考える

- お金のプランを考える

これには2つ理由がありまして

- お金のことから考える事でライフ(人生)プランを制約して欲しくない

生きていくうえで大切なのは「自分の人生をどのように生きるか」という事です。

決してお金を貯めたり増やしたりする事が大切なわけではありません。

基本的には自分の人生を深く考えて、

それを実現可能にするためにまつわるお金の問題を考えていくのが正攻法です。 - ライフ(人生)プランが同じでもお金のプランが同じになるとは限らない

ライフプランが同じでもお金のプランが同じになるとは限りません。

例えば老後は趣味の釣り三昧の生活がしたいというライフプランがあっても

・世界中の釣りスポットを周って、世界中の人と交流しながら釣りをしたい

・日本中の釣りスポットを周って、日本全国を旅したい

・毎週、近くの海岸から海釣りに出掛けたい

・家の近所にある渓流でずっと釣りをしていたい

・という希望では、かかってくるお金に差がありそうなのは明らかです

・どのプランが良い悪いではなく、自分が本当にやりたいことを深堀して、そのやりたいことをお金の面に落とし込んでいく作業が重要です。

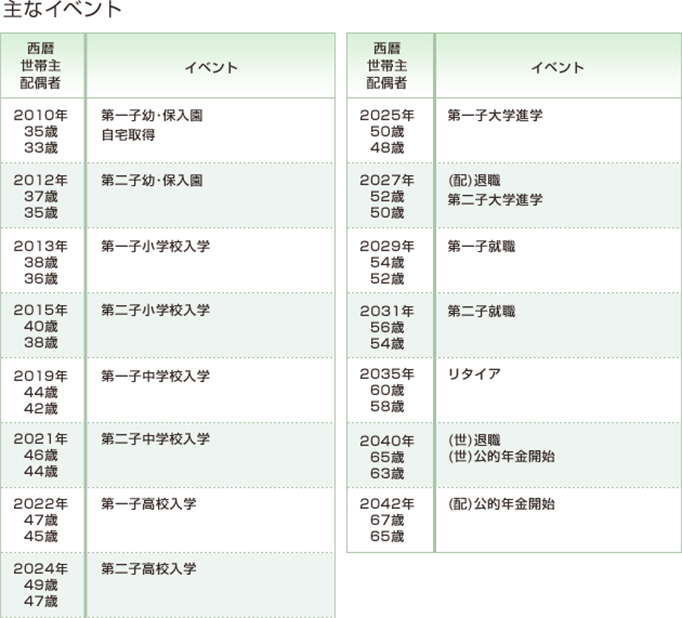

シミュレーションしてみることでわかるメリットとは?

例えば、住宅を購入することについて

「自分がこれほどの大きな買い物をして大丈夫なのだろうか?」

という大きな不安を抱えているのであれば、住宅を購入する場合と、

購入せずに賃貸にする場合とで、2種類のマネーライフプランを作成することで、

具体的にシミュレーションをすることができます。

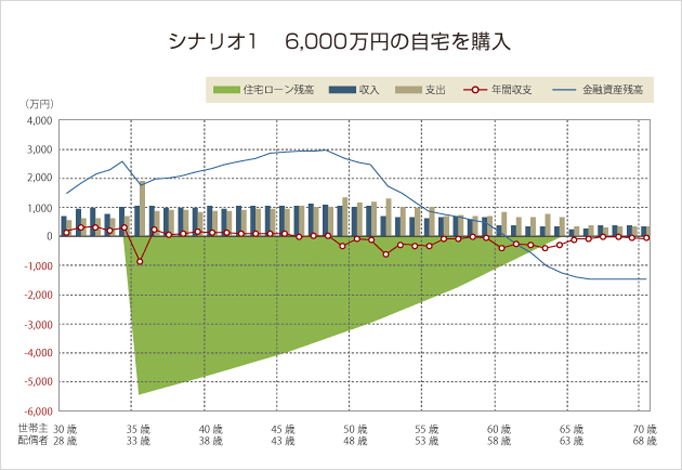

現在の年収が約1,000万円の方で、検討している住宅の価格が6,000万円として

シミュレーションをしてみます。

シミュレーションをしてみると、家を買うと、老後(60歳過ぎ)で

預金が底をつく可能性が高いことがわかってきました。

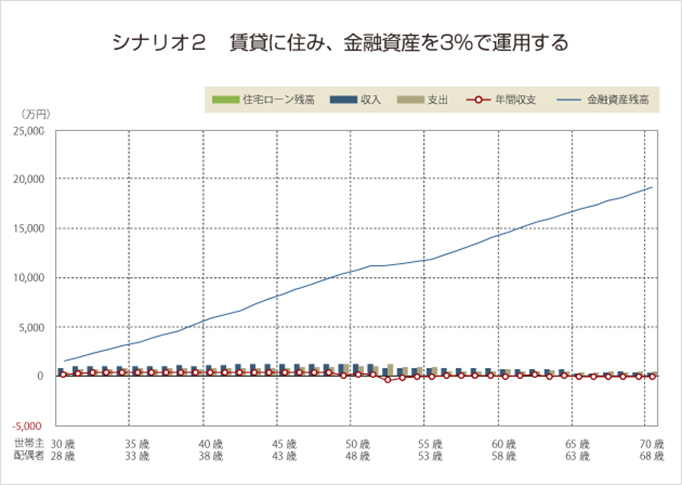

では、賃貸ではどうなるでしょうか。

年収の条件などは変えずに、年間収支のプラスになった部分から一部を運用にまわし、

3%程度の利回りで運用できたとすると、このようになります。

毎年順調に資産が積み上がった結果、

60歳で1億4千万円の資産を保有することができる見込みです。

どちらのシナリオを採用するかは、その人の考え方によって異なりますが、

多くの人はシナリオ2の計画の方が良いと感じるのではないでしょうか?

実際のコンサルティングでは、クライアント(お客様)と意見交換をしながら、

シナリオ1と2の中間の計画を立て直したりします。

例えば、40代後半で貯蓄が増えた段階で

住宅を購入するとどうなるかといったように考えていきます。

いずれにしてもマネープラン抜きでご自身の希望だけで

ライフプランを立てることは大きなリスクを伴うのです。

マネーライフプランを立てることで、

- あなたの保有している投資信託が現時点でベストな選択なのか

- あなたの加入している保険を減らせる可能性があるのか

- 相続した財産をどのように守っていけばよいのか

- ご自身の今後の人生でどのようなリスクがあるのか

といったことが明らかになり、対策を立て実行することで、

ご自身の人生を少しずつコントロールしていけるようになるのです。

プランとはその通りには行かないものだからこそ、見直すことが大切

マネーライフプランというのは、例えるならば会社の事業計画のようなものです。

会社の事業計画は現実的かつ意欲的に作るものですが、

作成にかかわったり実行されたりした経験がある方は分かると思いますが、

事業計画通りに物事が進むという事はまずありません。

なぜなら、現実の中で活動をしていると

計画した通りにはうまくいかない外部の環境が変わることに

計画そのものを合わせなければいけないという事になるからです。

ですから、多くの会社で中期経営計画は3年ほどで作成をし、

またその計画も3年の間にかなり修正が必要となってくるというのが現実です。

したがって、マネーライフプランも作成する段階では、

もちろん考えられることは入れて計画するのですが、

2~3年もすると

自分の状況にも予期していなかった変化(仕事の事、体調の事、将来の事)や

周囲の状況(配偶者の事、子供の事、親のこと、親戚の事、外部環境の変化)によって、

見直しをしつつ修正することが重要になります。

可能であれば、会社で1年1年決算業務があるように、

マネーライフプランにおいても1年ごとに

収支の結果や自分や外部環境の変化を考えながら微修正を続けるのが

良いプラン作りの秘訣でもあります。

マネーライフプランを作成を検討中の方。

作成したいけど一人だとなかなかと難しいなと、ハードルを感じている方へ。

弊社へご依頼いただければ、面談をさせていただきつつ、

作成することが可能ですので、まずはお気軽に無料診断からお問い合わせください。